QuantLib 金融计算——随机过程之 Heston 过程

如果未做特别说明,文中的程序都是 Python3 代码。

QuantLib 金融计算——随机过程之 Heston 过程

载入模块

import QuantLib as ql

import pandas as pd

import numpy as np

import seaborn as sn

print(ql.__version__)

1.12

Heston 过程

著名的 Heston 模型描述了下列 SDE:

d S_t & = \mu S_t d t + \sqrt { V_t } S_t d W_t^S \\

d V_t & = \kappa \left( \theta - V_t \right) d t + \sigma \sqrt { V_t } d W_t^V \\

d W_t^S d W_t^V & = \rho d t

\end{aligned}

\]

quantlib-python 中 Heston 过程的构造函数如下:

HestonProcess(riskFreeRate,

dividendYield,

s0,

v0,

kappa,

theta,

sigma,

rho)

其中,

riskFreeRate:YieldTermStructureHandle对象,描述无风险利率的期限结构;dividendYield:YieldTermStructureHandle对象,描述股息率的期限结构;s0:QuoteHandle对象,资产价格的起始值;v0:浮点数,波动率的起始值;kappa、theta、sigma:浮点数,描述波动率的 SDE 的参数;rho:浮点数,模型中两个布朗运动之间的相关性

除了一些检查器之外,HestonProcess 没有提过其他特别的成员函数。

由于方程没有显式解,因此必须在 evolve 函数中使用算法进行离散化。quantlib-python 默认的离散化方法是 Quadratic Exponential Martingale 方法(或称 Quadratic Exponential 方法),具体的算法细节请查看参考文献(Andersen 和 Leif,2008)

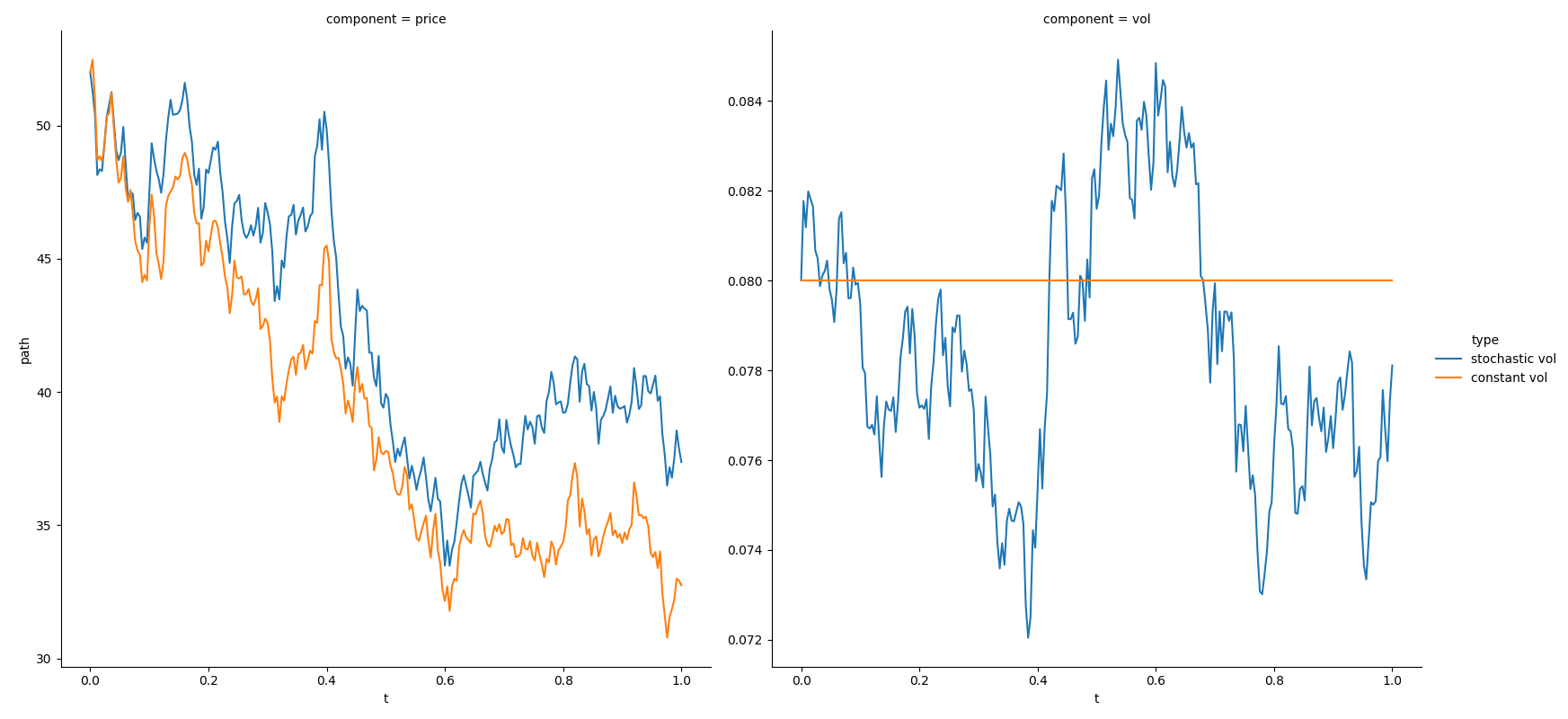

由于 evolve 函数将离散化计算中对布朗运动的离散化以参数形式暴露了出来,使得用户可以容易地显现出随机波动率对资产价格序列的影响。下面的例子比较了一般 Black Scholes 过程和 Heston 过程,所模拟的资产价格除了波动率结构以外,都完全一致。

def testingStochasticProcesses2(seed):

refDate = ql.Date(27, ql.January, 2019)

riskFreeRate = 0.0321

dividendRate = 0.0128

spot = 52.0

cal = ql.China()

dc = ql.ActualActual()

rdHandle = ql.YieldTermStructureHandle(

ql.FlatForward(refDate, riskFreeRate, dc))

rqHandle = ql.YieldTermStructureHandle(

ql.FlatForward(refDate, dividendRate, dc))

spotHandle = ql.QuoteHandle(

ql.SimpleQuote(spot))

kappa = 1.2

theta = 0.08

sigma = 0.05

rho = -0.6

v0 = theta

hestonProcess = ql.HestonProcess(

rdHandle, rqHandle, spotHandle, v0,

kappa, theta, sigma, rho)

volHandle = ql.BlackVolTermStructureHandle(

ql.BlackConstantVol(refDate, cal, np.sqrt(v0), dc))

bsmProcess = ql.BlackScholesMertonProcess(

spotHandle, rqHandle, rdHandle, volHandle)

unifMt = ql.MersenneTwisterUniformRng(seed)

bmGauss = ql.BoxMullerMersenneTwisterGaussianRng(unifMt)

dt = 0.004

numVals = 250

dw = ql.Array(2)

x = ql.Array(2)

x[0] = spotHandle.value()

x[1] = v0

y = x[0]

htn = pd.DataFrame(

dict(

t=np.linspace(0, dt * numVals, numVals + 1),

price=np.nan,

vol=np.nan))

bsm = pd.DataFrame(

dict(

t=np.linspace(0, dt * numVals, numVals + 1),

price=np.nan,

vol=v0))

htn.loc[0, 'price'] = x[0]

htn.loc[0, 'vol'] = x[1]

bsm.loc[0, 'price'] = y

for j in range(1, numVals + 1):

dw[0] = bmGauss.next().value()

dw[1] = bmGauss.next().value()

x = hestonProcess.evolve(htn.loc[j, 't'], x, dt, dw)

y = bsmProcess.evolve(bsm.loc[j, 't'], y, dt, dw[0])

htn.loc[j, 'price'] = x[0]

htn.loc[j, 'vol'] = x[1]

bsm.loc[j, 'price'] = y

htn = htn.melt(

id_vars='t',

var_name='component',

value_name='path')

htn['type'] = 'stochastic vol'

bsm = bsm.melt(

id_vars='t',

var_name='component',

value_name='path')

bsm['type'] = 'constant vol'

htn_bsm = pd.concat([htn, bsm])

sn.relplot(

x='t',

y='path',

data=htn_bsm,

col='component',

hue='type',

kind="line",

height=8,

facet_kws=dict(sharey=False))

testingStochasticProcesses2(100)

参考文献

- Andersen, Leif. 2008. Simple and efficient simulation of the Heston stochastic volatility model. Journal of Computational Finance 11: 1–42.

QuantLib 金融计算——随机过程之 Heston 过程的更多相关文章

- QuantLib 金融计算——随机过程之一般 Black Scholes 过程

目录 QuantLib 金融计算--随机过程之一般 Black Scholes 过程 一般 Black Scholes 过程 如果未做特别说明,文中的程序都是 Python3 代码. QuantLib ...

- QuantLib 金融计算——随机过程之概述

目录 QuantLib 金融计算--随机过程之概述 框架 用法与接口 如果未做特别说明,文中的程序都是 Python3 代码. QuantLib 金融计算--随机过程之概述 载入模块 import Q ...

- QuantLib 金融计算

我的微信:xuruilong100 <Implementing QuantLib>译后记 QuantLib 金融计算 QuantLib 入门 基本组件之 Date 类 基本组件之 Cale ...

- QuantLib 金融计算——高级话题之模拟跳扩散过程

目录 QuantLib 金融计算--高级话题之模拟跳扩散过程 跳扩散过程 模拟算法 面临的问题 "脏"的方法 "干净"的方法 实现 示例 参考文献 如果未做特别 ...

- QuantLib 金融计算——QuantLib 入门

目录 QuantLib 金融计算--QuantLib 入门 简介 主要功能 安装与使用 学习指南 The HARD Way The EASY Way QuantLib 金融计算--QuantLib 入 ...

- QuantLib 金融计算——数学工具之求解器

目录 QuantLib 金融计算--数学工具之求解器 概述 调用方式 非 Newton 算法(不需要导数) Newton 算法(需要导数) 如果未做特别说明,文中的程序都是 Python3 代码. Q ...

- QuantLib 金融计算——数学工具之优化器

目录 QuantLib 金融计算--数学工具之优化器 概述 Optimizer Constraint OptimizationMethod EndCriteria 示例 Rosenbrock 问题 校 ...

- QuantLib 金融计算——案例之普通欧式期权分析

目录 QuantLib 金融计算--案例之普通欧式期权分析 概述 普通欧式期权公式法定价 1. 配置期权合约条款 2. 构建期权对象 3. 配置定价引擎 4. 计算 题外话:天数计算规则 Quote ...

- QuantLib 金融计算——收益率曲线之构建曲线(5)

目录 QuantLib 金融计算--收益率曲线之构建曲线(5) 概述 Nelson-Siegel 模型家族的成员 Nelson-Siegel 模型 Svensson 模型 修正 Svensson 模型 ...

随机推荐

- button作用类似于submit

不想提交,可使用以下 <a href="javascript:;" >修改</a>

- Python中where()函数的用法

where()的用法 首先强调一下,where()函数对于不同的输入,返回的只是不同的. 1当数组是一维数组时,返回的值是一维的索引,所以只有一组索引数组 2当数组是二维数组时,满足条件的数组值返回的 ...

- mongo学习-group操作以及java代码

原数据: /* 1 */ { "_id" : ObjectId("552a330e05c27486b9b9b650"), "_class" ...

- redis windows下安装

1.下载redis windows文件包 下载地址 2.解压文件包 复制压缩包地址 3.进入cmd 命令行 cd进入redis文件包目录 4.执行 redis-server.exe 使用netsta ...

- python int函数转换浮点型字符串的坑???

python中的int函数可以将数字或字符串转换为整型数字类型,具体功能就不提了 最近发现一个问题,对于字符串'1.1'之类的,int转换的时候会报异常,这是为什么,个人感觉直接转换成1不就行了,干嘛 ...

- 使用Intel的FPGA电源设计FPGA 供电的常用反馈电阻阻值

使用Intel的FPGA电源设计FPGA 供电的常用反馈电阻阻值. 当前仅总结使用EN5339芯片的方案 Vout = Ra*0.6/Rb + 0.6 芯片手册推荐Ra取348K,则 3.3V时,取R ...

- OA与ERP集成 可行?

[正文] 近些年来,当谈论到企业信息化的时候,ERP都成为一个热门话题,ERP的出现似乎给企业带来了一个翻天覆地的变化,而且也成为企业实现信息化的"新宠儿".然而OA也曾经是企业信 ...

- [C#]读取指定路径的配置文件[转]

ExeConfigurationFileMap map = new ExeConfigurationFileMap(); map.ExeConfigFilename = @"C:\App.c ...

- 使用python登录CNZZ访问量统计网站,然后获取相应的数据

思路: 第一步:使用pypeteer.launcher打开浏览器, 第二步:向CNZZ的登录(通过使用iframe嵌入的阿里巴巴单点登录页面),向iframe页面中自动输入用户名和密码,然后点击登录按 ...

- 自己从0开始学习Unity的笔记 III (C#随机数产生基础练习)

自己开始尝试弄一下随机数,照着方法,自己做了个英雄打怪兽的测试 int heroAttack; ; ; Random attack = new Random(); //初始化一个随机数的类 heroA ...